МВФ напрасно волновался! Как Россия потратит резервы

---

Советы постороннего

«Военное обозрение» уже писало о том, как настойчиво иностранные эксперты рекомендовали и продолжают рекомендовать России не тратить резервные средства на инфраструктурные проекты («Куда деть российские деньги? Почему Москва не слушает МВФ»). Особенно навязчивыми были советы вложить честно заработанное в надёжные и высоколиквидные активы. Разумеется, зарубежные, и лучше всего – американские.

Лишних денег, как известно не бывает. И уж тем более много не бывает. И, казалось бы, то, что Россия сейчас зарабатывает на углеводородах, точнее, на благоприятной конъюнктуре рынка нефти и газа, считать лишним может только сумасшедший. Неслучайно к советам МВФ и экспертов пожиже прислушиваться никто вроде бы не собирался. Особенно с учётом того, что на повестке дня у нас контрсанкции и дедолларизация.

Однако из-за немыслимой скупости, которую демонстрируют российские финансовые власти, складывается впечатление, что все их отповеди в адрес Международного валютного фонда или авторитетного агентства Bloomberg были не более чем эффектные декларации на публику. А ведь судя по публикациям в прессе о правилах игры, которые устанавливаются для использования средств Фонда национальной безопасности, доступ к ним будет предельно ограничен.

Центробанк и Минфин предложили, а премьер оперативно утвердил настолько жёсткие нормативы, что практически весь бизнес, не имеющий свободных средств, о средствах ФНБ может даже не мечтать. Подробности чуть ниже, сам же подход говорит о том, что у Минфина и Центробанка в очередной раз возобладало привычное стремление не рисковать. Много лет это срабатывало, по всем признакам, сработает и сейчас.

Сегодня же нарочитая осторожность красиво подаётся как похвальное желание получить отдачу от вложенных средств. Отдачу пусть не максимальную, но гарантированную.

Какие гарантии?

О каких же гарантиях может идти речь, если свои, точнее, народные деньги, хотя такие определения у нас давно не в ходу, мы регулярно отдаём в управление на сторону. Да, за умение диверсифицировать любые средства, не только резервные, то бишь не класть яйца в одну корзину, каждого финансиста полагается хвалить.

Вспомним по этому поводу простенькую народную мудрость: «не учите меня жить, лучше помогите материально». А ведь Россия как раз и демонстрирует готовность помогать материально прямым конкурентам, которые нас к тому же душит санкциями, наиболее опасными как раз для банковско-финансовой сферы. И не будем спорить: как раз МВФ постоянно навязывается к России с разного рода кредитными предложениями, считая это лучшей формой материальной помощи.

Россия в последние годы в долг у МВФ практически не берёт, и вовсе не потому, что не знает, как со своими резервами поступать. Уходить с мирового рынка капитала никому не с руки, в случае чего можно ведь вовсе без доступа к дешёвому и долгосрочному кредиту остаться. Вот почему главной причиной нашей несговорчивости в отношениях с фондом и остаются не слишком хорошие, даже слишком уж нехорошие условия кредитования.

И такие, словно Россия не то что десятилетиями, а веками расплачивалась через пень-колоду, списывала миллиарды, а пролонгировала уже и десятки, и сотни миллиардов. Уже не важно, чего: долларов, евро или даже юаней. Наша страна ещё с советских времён числилась в лучших получателях кредитов. Короткая пауза, взятая ею на период реформ, вообще не в счёт, так как даже дефолт иностранных кредиторов затронул в минимальной степени.

Кстати, и с тем же МВФ с лёгкой руки экс-премьера Михаила Касьянова мы успели рассчитаться почти по полной ещё даже до кризиса на рубеже 2008-2009 годов. Какой ценой был произведён тот расчёт, отдельная тема для исследований, пока же российские законодатели и исполнительная власть вот уже не первый год ведут споры о том, как распорядиться накопленными в Фонде национального благосостояния (ФНБ) деньгами.

Долгое время смелости заговорить о том, что за их счёт можно решить, к примеру, не только экономические, но и некоторые социальные вопросы, мало у кого хватало. Если только у коммунистов, да и то не в самый ответственный момент. Сейчас о социалке тоже – ни слова. Премьер Дмитрий Медведев уже одобрил подготовленные Минфином условия инвестирования ФНБ в сугубо экономические проекты.

Ставка делается на стимуляцию экономического роста, а уж он и социальные вопросы решить поможет. По крайней мере, должен.

Поэтому вряд ли стоит удивляться, что для расчёта на средства ФНБ оснований, похоже, куда меньше, чем на те же кредиты МВФ. Впрочем, для взаимоотношений с МВФ надо самому быть как минимум представителем органа исполнительной власти. В случае же с ФНБ как раз исполнительной власти надо будет доказать, что деньги из фонда не уйдут в песок.

И какие счёты?

Тут самое время разобраться с условиями, которые выставляют бизнесу Центробанк и Минфин. Итак, вопреки известной ещё с Петра Великого формуле, когда «государев рубль за собой три частных тянет», доля ФНБ в финансировании предлагаемых проектов не превысит 20%, то есть соотношение будет 1 к 4, не больше. Впрочем, и сам инвестор должен вложить не меньше 20%, а остальное надо покрывать за счёт привлечённых средств.

Весьма жёстко ограничивается и минимальная доходность вложений фонда – на уровне ОФЗ, что при средней по России крайне низкой рентабельности самых перспективных проектов свидетельствует об одном. За деньгами либо никто не придёт, либо придёт тот, кто сумеет хотя бы на бумаге «нарисовать» высокие прибыли. По этой части у нас опыта, как известно, с избытком, и всё опять же будут решать не те, кто проекты предлагает, а те, кто их будет отбирать.

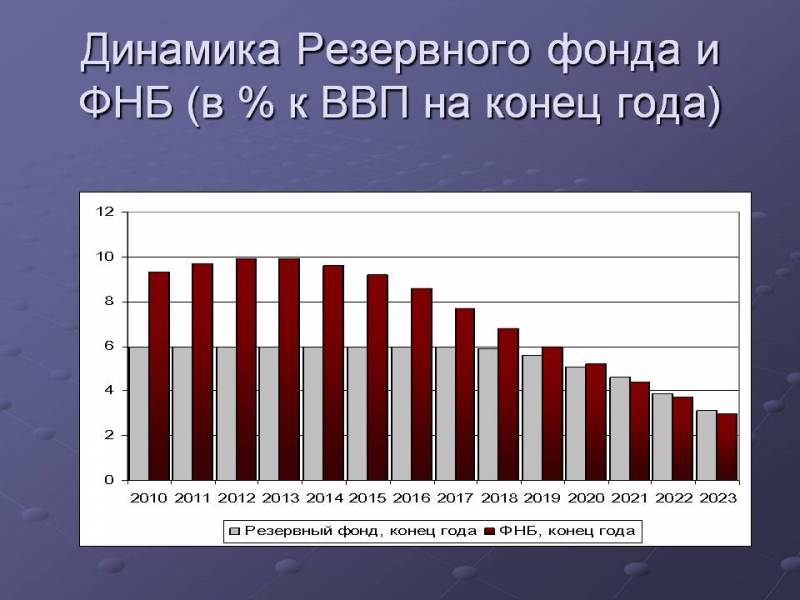

Нельзя не отметить, что реально делить излишки ФНБ пока всё же рано: уровень отсечки, установленный законодательно в 7 процентов от ВВП для ликвидной части, будет преодолён в лучшем случае только в 2020 году. Сейчас в фонде, по данным Минфина, уже накопилось больше 7,3 процента ВВП, но, по всей видимости, ещё есть трудности с ликвидностью.

И никто на свободные триллионы претендовать не спешит. Ну а при заведомо низком спросе на средства ФНБ для них уже не останется иного адресата помимо тех, которые нам старательно рекомендовали в МВФ. Высоколиквидные и надёжные западные активы.

Автор:Алексей Подымов, Анатолий Иванов, д.э.н., профессор

Источник: bazaistoria.ru

Комментарии (0)

{related-news}

[/related-news]